Fiche technique de l’IRÉC, disponible en ligne :

ttps://irec.quebec/publications/fiches-techniques/la-fiscalite-des-banques-est-a-repenser

Avec Donald Trump à la présidence des États-Unis, le débat sur la fiscalité des entreprises risque de prendre un nouveau tournant au Canada dans les années à venir. Sous sa présidence, le Congrès a fait passer le taux d’imposition maximal sur les bénéfices des sociétés de 35% à 21%. Étant donné l’importance des échanges entre les deux pays, cette réforme devrait augmenter de façon considérable la pression pour que le Canada redonne aux entreprises l’avantage fiscal qu’elles avaient auparavant sur leurs consœurs installées au sud de la frontière. L’un des premiers à monter à la barricade pour réclamer du gouvernement fédéral d'agir pour, dit-il, « endiguer l'exode des capitaux d'investissement vers les États-Unis » est Dave McKay, le patron de la plus grande banque canadienne, la Banque Royale du Canada[1]. Dans cette fiche nous allons montrer, pourtant, que les grandes banques canadiennes profitent depuis plusieurs années de la baisse de leur taux d’imposition, au plus grand profit de leurs actionnaires.

L’évolution du taux effectif des banques

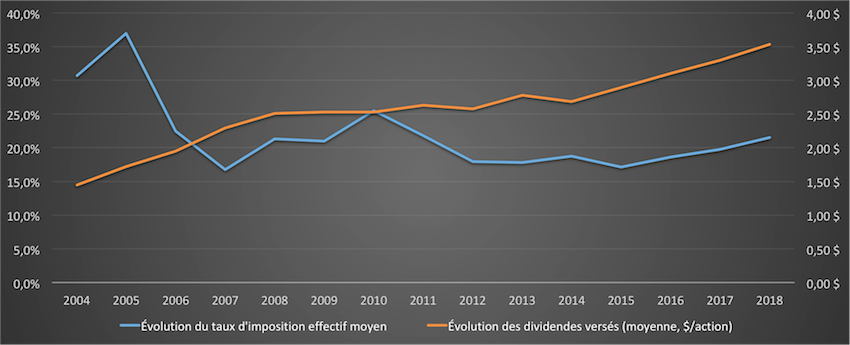

Dans le premier graphique de cette fiche, la ligne bleue permet de suivre l’évolution du taux effectif des six grandes banques canadiennes. On peut constater que le taux effectif d’imposition est en effet passé d’une moyenne de 28,9% en 2004 à 21,5% en 2018, soit une baisse de 7,4 points de pourcentage. À l’exception de l’évolution erratique de la CIBC avant 2011, on peut dire que les six banques canadiennes ont connu la même évolution à la baisse de leur taux effectif d’imposition. Cette conformité des tendances et la forte stabilité des taux effectifs qu’illustrent ces données nous amènent à conclure que dans les faits, bien avant qu’on assiste à la réforme de la fiscalité des entreprises aux États-Unis, les banques canadiennes ont amplement profité d’une baisse équivalente de leur taux d’imposition, principalement dans la foulée des réformes du gouvernement Harper.

Qui ont été les bénéficiaires de cette réforme ? Les actionnaires évidemment. C’est ce que montre en tout cas la ligne orange du même graphique : peu importe l’évolution de la profitabilité des banques, la baisse continue de leur fiscalité a permis d’engranger un flux toujours croissant de profits et ainsi faire en sorte que les dividendes qu’elles ont versés aux actionnaires (en moyenne annuelle, $/action) ont connu une croissance soutenue pour l’ensemble de la période. Par exemple, la CIBC annonçait en février dernier que ses bénéfices avaient diminué de 11% mais que, néanmoins, son dividende trimestriel allait passer de 1,36 $ à 1,40 $ par action[2]. Bien sûr, on pourrait dire que tous les citoyens canadiens et québécois profitent de cette hausse des dividendes par le biais des rendements plus élevés qu’en retirent les caisses publiques de retraite (RPC et RRQ), qui ont des actions des banques. Mais une analyse minutieuse des coûts et des avantages de cet état de fait devrait montrer que ce transfert de richesse des banques vers les classes moyennes et à faible revenu par le biais des caisses de retraite reste en définitive relativement marginal par comparaison à ce qu’il rapporte aux classes aisées, et en premier lieu aux dirigeants, cadres et professionnels de la finance. Cela est d’autant plus vrai que ce transfert de richesse se fait, en définitive, aux dépens du financement adéquat des biens publics (dû à la baisse de la fiscalité), biens publics qui profitent davantage aux classes moins favorisées. À ce propos, il est probable que les déficits actuels du gouvernement canadien ne sont pas dus à des dépenses exagérées, mais au contraire à des revenus insuffisants, résultant de plusieurs années de baisse de la fiscalité, et en particulier de celle des entreprises.

Graphique 1. Évolution du taux effectif d’imposition et des dividendes versés des 6 grandes banques canadiennes, 2004-2018.

Tirées des rapports annuels des 6 grandes banques.

Et pourquoi pas un taux fixe d’imposition de 28% ?

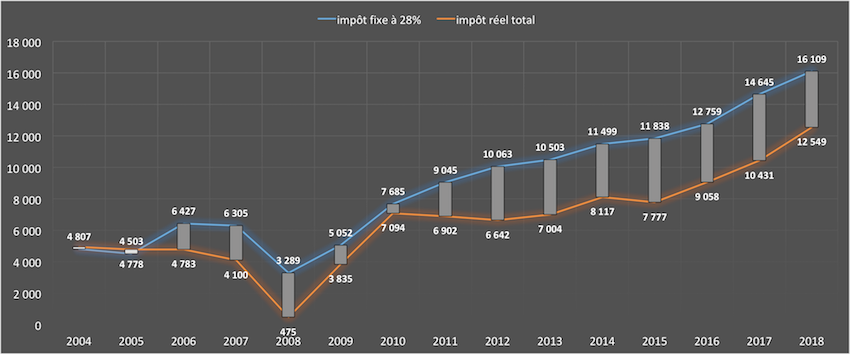

Il serait temps de rehausser la fiscalité des entreprises et des classes aisées. Mais dans le contexte de la concurrence fiscale accrue entre les pays que nous connaissons actuellement, il est illusoire de proposer aujourd’hui de rehausser la fiscalité de toutes les entreprises. Par contre, il serait tout à fait envisageable de le faire pour les entreprises qui sont actives dans des secteurs protégés de la concurrence ou fortement réglementés. Ce qui est justement le cas des banques qui, comme nous l’avons montré, sont assurées d’un flux constant de profits. Dans le graphique suivant nous examinons les résultats qu’aurait donnés un taux d’imposition fixe de 28% pour les banques, c’est-à-dire le taux d’imposition des entreprises qui était en vigueur en 2004, avant le début des réformes conservatrices. Nous les comparons aux impôts effectifs qu’elles ont versés pour la période 2004-2018.

Graphique 2. Évolution comparée de l’impôt réel et d’un impôt fixe à 28% pour les 6 grandes banques canadiennes, 2004-2018.

Tirées des rapports annuels des 6 grandes banques.

Alors que les impôts versés par les six grandes banques canadiennes pendant cette période s’élevaient à 98,5 milliards $, un taux d’imposition fixe de 28% aurait plutôt engendré des revenus de 134,5 milliards $ pour les divers ordres de gouvernement, soit la rentrée supplémentaire de la jolie somme de 36 milliards $ sur l’ensemble de la période de 14 ans. On parle d’un revenu de 16,1 milliards $ pour la seule année 2018, comparativement aux 12,5 milliards $ effectivement versés au fisc, sur la base des bénéfices de plus de 57 milliards $ que les banques ont générés l’an dernier. Au final, ce serait un bien petit effort pour les banques et leurs actionnaires, mais néanmoins un grand pas pour le bien public.